Primo-accédant : pourquoi acheter plutôt que louer ?

Primo-accédant : pourquoi acheter plutôt que louer ?

De nombreux Français rêvent de devenir propriétaires de leur résidence principale. Si les arguments en faveur de l’achat immobilier ont la vie dure, la location présente des avantages à ne pas négliger. Faut-il être propriétaire ou locataire de sa résidence principale ? C’est une question régulièrement posée par les primo-accédants. La réponse s’avère complexe et dépend de plusieurs critères. Les clés pour décider.

Devenir propriétaire, à quel prix ?

La plupart des Français estiment qu’acheter sa résidence principale permet de bâtir un patrimoine alors que les loyers versés correspondent à des fonds perdus. En effet, après des années de location, les occupants auront versé en loyers l’équivalent du prix du logement. Par ailleurs, contrairement aux locataires, les propriétaires peuvent s’assurer une retraite sereine et construire un patrimoine dont ils ont la totale maitrise en réalisant des travaux ou certains aménagements augmentant la valeur de leur bien immobilier par exemple.

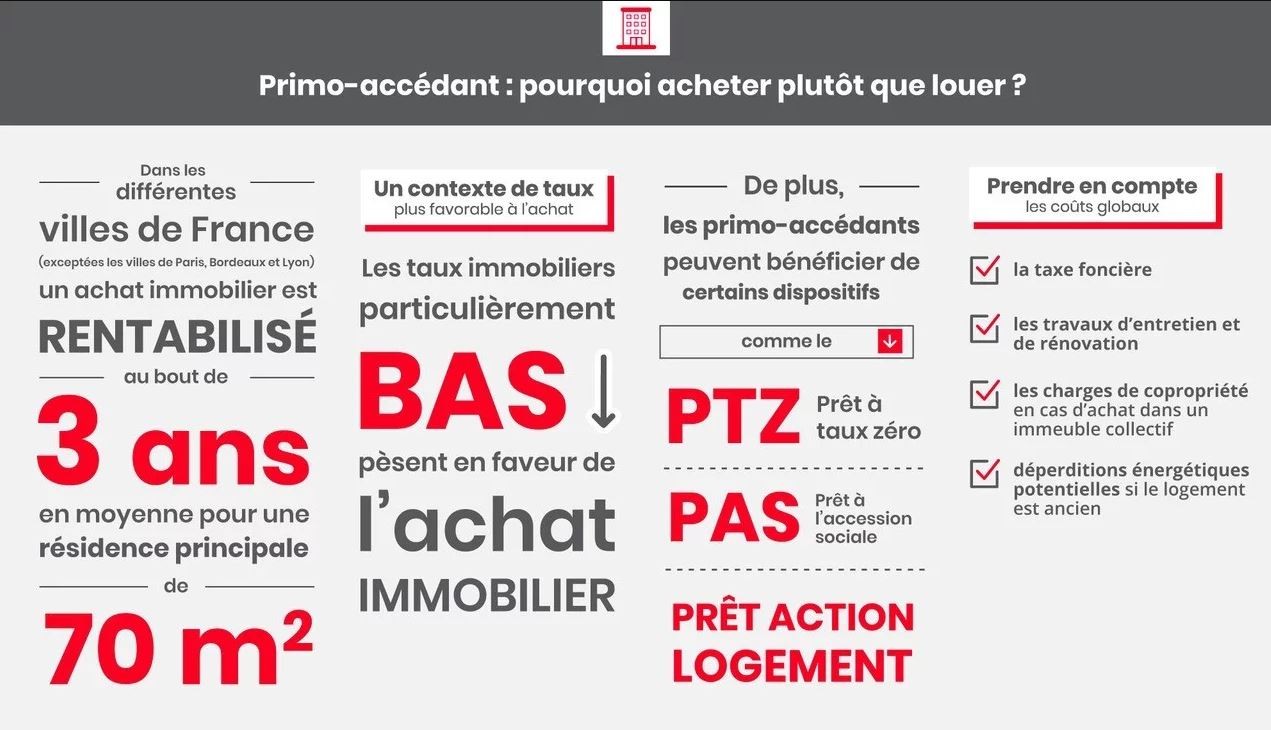

Toutefois, d’un point de vue financier, le différentiel pour un primo-accédant entre le remboursement d’une mensualité d’emprunt et un loyer mensuel varie considérablement d’une ville à l’autre. Dans certaines villes et notamment à Paris, Bordeaux et Lyon, les prix ont proportionnellement augmenté beaucoup plus vite que les loyers. Le remboursement d’une mensualité peut donc couter près de deux fois plus cher que les loyers pour un logement équivalent. Dans les autres villes de France, un achat immobilier est rentabilisé au bout de 3 ans en moyenne pour une résidence principale de 70 mètres carrés. Autrement dit, après 3 ans de location, le loyer est considéré comme une perte par rapport à l’achat. En 2020, la durée de détention nécessaire à la rentabilisation d’un bien a même diminué, par rapport à 2019, dans 4 villes : Metz, Clermont-Ferrand, Caen et Nîmes.

Un contexte de taux bas favorable à l’achat

Les taux immobiliers particulièrement bas pèsent en faveur de l’achat immobilier d’autant plus que les primo-accédants peuvent bénéficier de certains dispositifs comme le prêt à taux zéro (PTZ), toujours en vigueur en 2021 y compris dans les zones rurales, le prêt à l’accession sociale (PAS) ou encore le prêt Action Logement. Destiné aux primo-accédants et soumis à des conditions de revenus, le PTZ offre des modalités de remboursement avantageuses, étalées dans le temps et parfois différées.

Les taux ne devraient pas remonter de manière spectaculaire. Début 2021, les taux se sont maintenus à des niveaux très bas, atteignant même, aux mois de mai et de juin, le seuil le plus bas jamais observé, selon les chiffres de l’Observatoire Crédit Logement.

Jouer la carte de la sécurité

Acheter un bien immobilier et notamment une maison ou un appartement neuf est synonyme de sécurité pour les futurs propriétaires. En effet, si la location d’un logement confère une liberté de mobilité absolue avec comme seule contrainte le respect d’un préavis, le propriétaire est libre de vendre ou de reprendre son logement en cours ou à la fin du bail. Dans cette situation, les locataires n’ont d’autres choix que de changer de domicile et s’exposent logiquement à des frais de déménagement. À cela s’ajoute le fait que dans certaines régions, l’offre locative est limitée ce qui complique les recherches des locataires. En investissant dans le neuf, l’acheteur s’évite un bon nombre de mauvaises surprises à commencer par l’absence de couts additionnels (ravalement de façade, réfection de toiture, travaux d’isolation thermique…). Sécurité incendie, conformité aux normes parasismiques, dispositifs de contrôle d’accès, accessibilité aux personnes à mobilité réduite… En matière de sécurité, rien n’est oublié !

La sécurité liée à l’achat d’un bien immobilier de manière générale est aussi financière. Effectivement, si l’emprunteur souscrit un prêt à taux fixe, ses mensualités resteront constantes pendant toute la durée de remboursement. De plus, il est possible de les adapter à l’évolution des revenus du foyer et en cas de hausse de ceux-ci, diminuer la durée du prêt restante. En revanche, en présence d’une clause d’indexation dans un contrat de location, les loyers sont revalorisés chaque année sur la base de l’indice de référence des loyers (IRL). Ainsi, devenir propriétaire de sa résidence principale est une grande opportunité à condition de bien calculer les dépenses induites par l’achat.

Prendre en compte les coûts globaux

Avant de se lancer dans l’accession à la propriété, il est indispensable de bien ficeler son projet en considérant les coûts globaux. Les propriétaires doivent s’acquitter d’une taxe foncière sur les propriétés bâties, faire face aux travaux d’entretien et de rénovation, aux charges de copropriété en cas d’achat d’un immeuble collectif.

Par ailleurs, en achetant un bien immobilier ancien, le propriétaire doit savoir que les déperditions énergétiques sont généralement plus importantes que dans un appartement ou une maison récente, voire neuve. Il faut dire que l’achat d’un bien neuf présente de nombreux avantages : frais de notaire réduits, exonération de la taxe foncière pendant 2 ans (si accord du maire), garantie solide en cas de problèmes, pas de travaux nécessaires pendant plusieurs années, avantages fiscaux…

En se lançant dans l’investissement locatif dans le neuf, il est possible de bénéficier d’un avantage fiscal au titre de la loi Pinel à condition de mettre en location son bien pour une durée de 6, 9 ou 12 ans.**Le taux de réduction d’impôt sera dégressif à partir de 2023, mais le dispositif est maintenu en l’état jusqu’au 31 décembre 2022.**

Ainsi, le choix entre la location et l’achat immobilier dépend de plusieurs paramètres. La ville dans laquelle vous souhaitez vous loger a toute son importance. Dans tous les cas, l’achat doit être une décision de long terme, car il affecte le patrimoine, la mobilité et le train de vie des propriétaires.